Что касается данных, то отчет по рынку труда США в четверг - очевидный гвоздь программы, в котором экономика, как ожидается, добавит +110 тысяч рабочих мест в июне, что является замедлением темпов, наблюдавшихся в мае, хотя темп все еще будет немного выше безубыточного.

Между тем, средний заработок должен вырасти на 0,3% в месячном исчислении, прирост, который не вызовет особого беспокойства о потенциальных инфляционных рисках, исходящих от рынка труда, в то время как безработица, как ожидается, поднимется до 4,3%, поскольку инерция медленного увольнения, но относительно медленного найма продолжается.

В других странах еврозоны последние данные по инфляции, как ожидается, покажут, что общий индекс потребительских цен в июне снова колеблется около целевого показателя ЕЦБ, в то время как из большинства экономик стран-членов ЕС также поступят последние данные по индексу деловой активности (PMI), при этом наибольший интерес, естественно, представляют показатели ISM в сфере производства и услуг.

Говоря о ЕЦБ, на этой неделе состоится их ежегодная вечеринка, на которой будут присутствовать все великие и хорошие люди мира денежно-кредитной политики.

Главное событие состоится во вторник днем, когда президент ЕЦБ, председатель ФРС, глава Банка Японии и глава Банка Англии вместе начнут дискуссии.

Результаты обзора стратегии ЕЦБ также будут обнародованы на конференции - и, да, вопреки распространенному мнению, у них там действительно есть стратегия.

Кроме этого, на этой неделе не ожидается публикации каких-либо существенных корпоративных отчетов о доходах.

В общем, вторник и четверг - самые тяжелые дни.

ФРС (как и инвесторы), по-прежнему, ходит по тонкому льду между опасением перегрева экономики и страхом замедления.

В центре внимания - рынок труда: он должен быть достаточно сильным, чтобы не вызвать рецессию, но достаточно умеренным, чтобы не разогнать инфляцию.

Баланс - ключевое слово.

Если о цифрах, то средняя почасовая зарплата растет на 0,3% в месяц - чуть ниже темпов мая.

Это по идее снизит годовую динамику до 3,8%, что более важно, это сигнализирует о умеренном давлении на зарплаты, и следовательно, на умеренные инфляционные риски.

Длительность рабочей недели, вероятно, останется на уровне 34,3 часа, но возможна лёгкая просадка в отраслях вроде транспорта, где активность спадает после пиков в первом квартале.

Всё это, с точки зрения ФРС, подтверждает идею, что рынок труда не является источником риска для роста инфляции.

Значит, поводов срочно повышать ставки - нет.

История учит тому, что самые большие ошибки совершаются не из-за самих событий, а из-за неверной интерпретации их значимости.

BITCOIN:

На прошлой недели BTC нашел поддержку на предыдущем сопротивлении, он не просто удержал ключевую точку разворота около психологической отметки в 100к, но и сильно отскочил, полностью поглотив недельную коррекцию и закрылся на уровне 108388$.

Сейчас мы находимся у последнего рубежа перед открытием цены, где любое недельное закрытие выше 109 тысяч подтвердит, что следующая волна роста - это самый вероятный путь в июле, поэтому именно за этим я слежу на этой неделе, в идеале на растущем объеме.

Если же мы упремся в эту область сопротивления и откажемся от нее на этой неделе, снова опустившись ниже, то на следующей неделе нам нужно будет искать либо прорыв и закрытие ниже 99 тысяч для подтверждения среднесрочной вершины, что вероятно, приведет нас обратно к 88к, где мы будем консолидироваться и накапливаться перед новой попыткой прорыва позже в 3 квартале, либо формирование более высокого минимума на этой неделе выше уровня 99к, который затем приведет к прорыву на следующей неделе.

Сезонность чрезвычайно сильна для акций в июле, особенно в годы после выборов, поэтому учитывая, что SPX находится на исторических максимумах и впереди благоприятные потоки, я думаю, что принятие выше 112 тысяч (на следующей неделе или около того) принесет с собой многонедельное ралли к 133к в августе, где вершина становится более вероятной.

С дневным взглядом на цены можно сказать, что несмотря на недавний рост, цена всё ещё находится под давлением локальной линии тренда, идущей от исторического максимума, и консолидируется вблизи ключевого уровня сопротивления, при этом импульс продолжает ослабевать.

Продолжающаяся слабость в начале недели (перераспределение позиций перед важными публикациями).

Затем я покупаю на этой слабости и держу позицию в расчёте на более сильное недельное закрытие - при условии, что ночной максимум на уровне 109 тысяч останется нетронутым.

Как уже упоминалось выше, я не ищу короткие позиции, пока мы удерживаемся выше открытия июня, но если в начале недели будет рывок вверх - особенно к завтрашнему дню - и появится медвежья дивергенция выше 109314$, тогда, можно будет сыграть на понижение до четверга - с целью хотя бы на зачистку минимумов выходных.

Затем, если появится бычья дивергенция (в идеале выше июньского открытия) вблизи публикации NFP, я буду снова смотреть в сторону лонга.

Это будет классическое движение - обмануть всех - перед фазой ценового открытия.

ETHEREUM:

Несмотря на резкое падение ниже уровня поддержки многонедельного диапазона на позапрошлой неделе, цена отскочила от недельного открытия, пробила 2281$ и на прошлой неделе вернулась к отметке 2500$, подтвердив сопротивление как новую поддержку и восстановив 200МА.

Прежде чем идти дальше, я хочу сказать, что с каждым циклом усиливается централизация капитала в BTC и ETH: институциональные инвесторы не покупают альткойны - они идут в ETF, спот-BTC, ETH и возможно токенизированные гособлигации.

Альткойны всё чаще рассматриваются как спекулятивные активы с ограниченным фундаментом, в отличие от BTC/ETH, которые становятся инфраструктурой.

И правда в том, что когда рынок взрослеет, то он отбрасывает мусор и переходит от потенциала к реальной стоимости.

И если раньше альтсезоны питались: бесплатными деньгами, манией ликвидности, азартом толпы без альтернатив, сегодня ликвидность дорогая; инвесторы осмотрительнее, а стоимость капитала выросла.

Более 90% альткойнов не создали ни одного устойчивого продукта - многие не имеют реального юзкейса или спроса вне спекуляции.

DeFi, GameFi, NFT и даже L2 всё ещё борются за хоть какую-то долю от пользовательской экономики, но за пределами трейдинга - эти токены почти никому не нужны.

Сейчас альткойны в широком смысле - это не класс активов, а набор надежд.

Подучайте об этом - всё что делает большинство проектов можно построить внутри ETH через L2, Rollups и тд.

Зачем нужен токен, если он ничем не выделяется, кроме логотипа?

При этом, я все еще думаю, что в фазе экономического расширения и слабого доллара - альткойны станут инструментами для профессиональной ротации - спред между ETH и "низколиквидной бета-дурью".

Если ETH пробивает 4 тысячи - то вполне может начаться спред-ротация в ETH-бета (L2, экосистемы и тд) - на фоне этого оживает более дальний риск.

Растущие альты становятся катализатором вторичного интереса - по цепочке начинают отрабатывать даже старые проекты, но уже как шлейф, а не основа.

Заканчивается всё в эйфории и распределении через: маркетинговые кампании, альт-ETF / DeFi на стероидах (схожесть прошлого цикла, но с другим составом).

Но если не забегать вперёд, то нам нужно, чтобы ETH/USD сейчас сохранил импульс и продолжил движение через уровень 2601$.

Недельное закрытие выше этой отметки станет первым за много месяцев и будет явным сигналом, что это снижение оказалось ложным пробоем (медвежьей ловушкой) перед продолжением роста в сторону открытия 2025 года на уровне 3330$.

Если же произойдёт отбой от 2601$ и цена снова закроется ниже 2281$ - это станет подтверждением того, что текущая структура - это фаза распределения перед серьезным движением вниз.

На мой взгляд, сетап теперь крайне простой для обоих сценариев: мы просто ждём, примет ли рынок цену выше 2601$ или ниже 2281$ - именно это определит вектор ценового движения на ближайшие месяцы.

Мы завершили фазу отскока, поднявшись от восстановленной поддержки к уровню 2512$ - сентябрьское открытие и в районе 200МА.

Теперь всё сводится к следующему:

Либо мы формируем более высокий минимум, превращаем текущий кластер сопротивления в поддержку и продолжаем рост, либо - при следующем тесте - теряем уровень открытия 2024 года и устанавливаем новый минимум ниже 2159$, что быстро приведёт к ретесту 1757$, с последующим снижением к 1400$.

Учитывая эту ясность - я буду строить кредитную позицию на этой недели, либо на прорыве выше 2601$, сопровождающийся с увеличением объемов, и покупкой этого уровня (это мне нравится намного больше).

Либо зачистка всех этих локальных минимумов с резким выкупом обратно к 200МА.

В обоих случаях моими целями станет уровень 2850$ и затем 3200$.

В конечном итоге, если мы закрепимся выше 3200$, я считаю вполне вероятным возврат к максимумам 2024 года около 4 тысяч долларов.

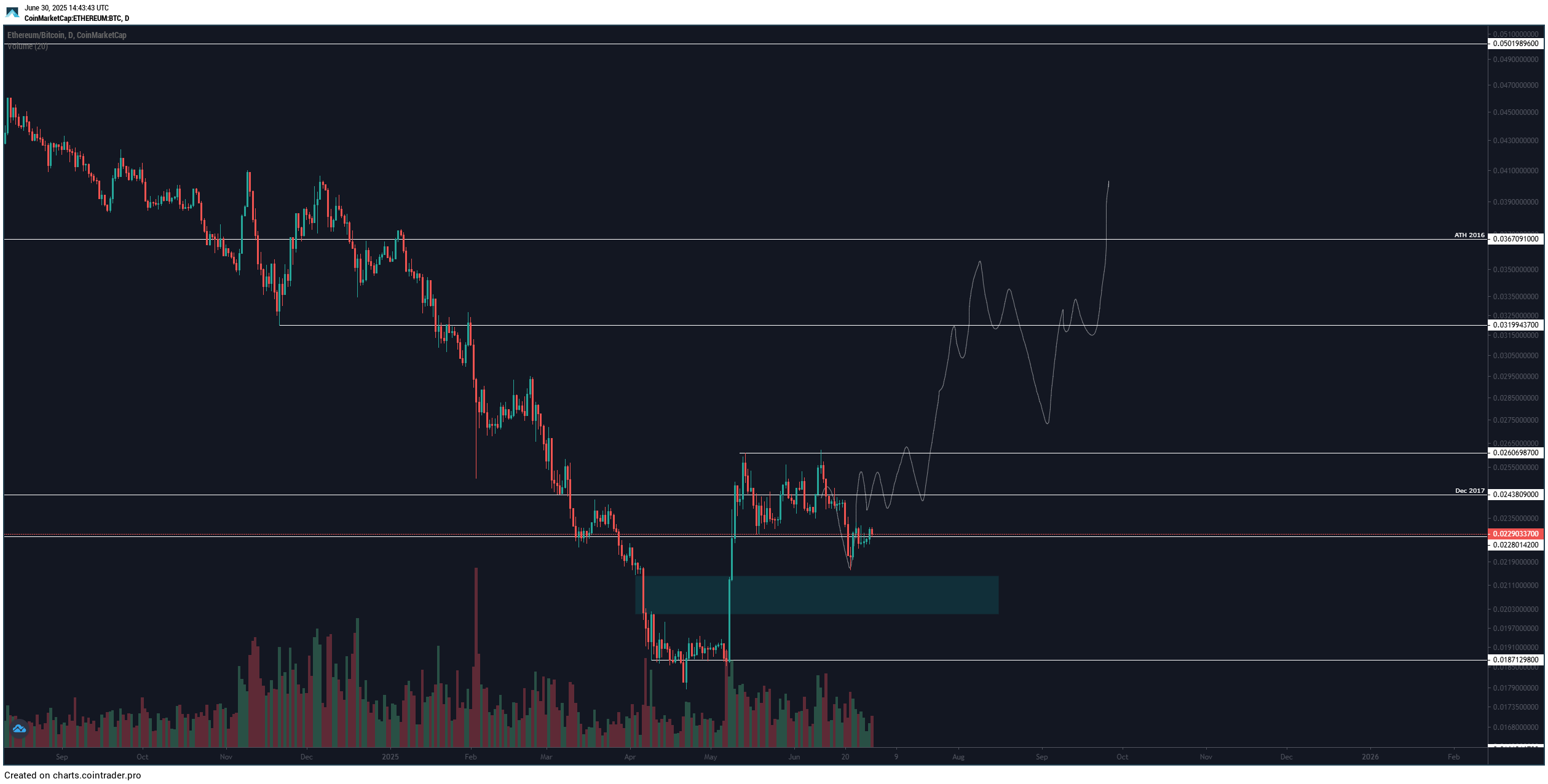

Что касается альтернативы ETH/BTC, то на прошлой неделе цена отскочила после пробоя ключевой поддержки и закрылась и продолжает консолидацию прямо у уровня 0,023 - это немного обнадёживает, но вполне может оказаться лишь ретестом перед продолжением снижения в июле.

Если это так, на этой неделе мы должны увидеть разворот вниз от текущих уровней и пробой минимума прошлой недели - в этом случае, я бы ожидал почти полного отката к 0,018.

Альтернативный сценарий - если ETH/BTC формирует более высокий минимум на фоне ключевой поддержки, тогда уровень 0,023 должен быть защищён, и цена - закрепиться выше, продолжив рост уже на следующей неделе через 0,026.

В этом случае, я ожидаю, что июль будет очень сильным для ETH, с резким разворотом к около 0,036.

Я начинаю строить позицию, - мы всё ещё консолидируемся вокруг важного разворотного уровня, в рамках двух вероятных сценариев, которые я отмечал на прошлой неделе.

Сейчас я хочу увидеть, как быки проявляют интерес и веозвращают уровень 0,0237 в качестве поддержки - если он продолжит выступать как сопротивление и приведёт к пробою ниже 0,0215, медвежий сценарий станет гораздо более вероятным, и я буду выходить из этой позиции.

Многое здесь, на мой взгляд, зависит от того, сможет ли BTC закрепиться выше 112 тысяч - это станет сигналом к более рисковому аппетиту в июле.

Если же BTC отвергнет прорыв ATH, и вернётся ниже 104 тысяч, ETH/BTC, скорее всего, продолжит слабеть.

Теперь взглянем на состояние рынка альткойнов:

Я хочу начать с недельного графика, поскольку на этом таймфрейме теперь всё предельно просто.

Мы находимся в многолетнем восходящем тренде, и в апреле был сформирован очередной более высокий минимум.

Это само по себе не означает многого для большинства альткойнов, поскольку индекс охватывает топ-125 альтов (и исключает первую десятку), - сегодня я рассказал взгляд на альты в своем канале, где выбор конкретных продуктов - имеет решающее значение для участия в росте.

Тем не менее, с точки зрения анализа этот график говорит о том, что долларовая стоимость крупнейших мидкап сохраняет бычью структуру.

Если мы потеряем минимум апреля, то эта многолетняя структура на недельном графике перейдёт в медвежью, так что уровень в 175 миллиардов долларов является достаточно важным.

На прошлой неделе мы сформировали то, что на данный момент выглядит как более высокий минимум выше 200МА - на уровне чуть ниже 218 миллиардов - и отскочили от этой поддержки, закрывшись выше 234 миллиардов.

Если структура действительно бычья, то здесь должно последовать продолжение роста в направлении майских максимумов в районе 300 миллиардов.

Принятие выше этого уровня откроет путь к новому тесту отметки в 425 миллиардов, а исторический максимум находится выше - на уровне 492 млрд.

Потеря минимума прошлой недели станет самым чётким сигналом к тому, что от альтов летом не стоит ожидать ничего, кроме ретеста уровня в 175 миллиардов, который, по моим ожиданиям, должен устоять.

Я обозначил два самых вероятных сценария развития альткойнов.

В первом сценарии происходит формирование более высокого минимума в начале июля, за которым следует пробой и принятие выше отметки в 252 миллиарда долларов - это критический уровень предшествовавший апрельскому минимуму.

Это откроет путь к сильному июльскому ралли с ретестом 346 млрд, после чего импульс развернётся вверх, завершив многонедельный нисходящий тренд.

Альтернатива заключается в том, что если цена отвергает прорыв и пробьёт отметку 224 миллиарда, превратив в сопротивление, это будет указывать на дальнейшее снижение в июле для альтов, и тогда уровень в 175 миллиардов, скорее всего, снова станет притягательным для летней реаккумуляции.

На текущий момент, мы наблюдаем лишь незначительную реакцию и консолидацию, - чтобы говорить о развороте, мне нужно увидеть более уверенное движение, подкреплённое изменением дневной структуры в бычью.

Далее я сфокусируюсь на позициях, которые уже держу или только собираюсь войти:

Algorand

Market Cap: 1,546,255,009$

В прошлых выпускал я сказал, что если мне дадут диапазоне 0,17$-0,19$, то я воспользуюсь им с целью увеличения позиции.

Я не могу требовать от рынка полной определённости, но когда мы торгуемся в этом диапазоне, я воспринимаю это как отличную возможность - и в контексте соотношение риска и потенциальной выгоды - соответствующим образом действую.

Структура остается шатко бычья, - те, кто ищет более надёжных условий, возможно, предпочтут дождаться закрепления выше 0,20$.

До тех пор, пока цена остаётся выше апрельского минимума, я буду оставаться в позиции.

Ondo

Market Cap: 2,429,716,483$

Что касается Ondo, то здесь мы торгуемся грязно, но прямо на 75 центах.

Я считаю, что долгосрочное инвестирование в этот актив, по-прежнему, эффективно, и я не буду пересказывать все фундаментально сильные сторону, а лишь скажу - здесь имеется реальная ценность.

Если вы не стремитесь получить быструю прибыль, то шансы против вас очень невелики.

Структура рынка с ноября 2024 года является бычьей.

А Ondo Global Markets - является первой масштабной платформой для токенизированных акций и ETF с беспрепятственным доступом к традиционной биржевой ликвидности.

Наверное, ничего такого.

Hedera

Market Cap: 6,358,606,476$

Это буквально поведение, которое я ожидал - с тестированием 13 центов и резким отскоком - и я знаю, что многие из вас находятся на борту.

Сейчас этот корабль находится в сжатом диапазоне между поддержкой и сопротивлением.

Любое закрепление выше 0,15$ станет сигналом к тому, что HBAR снова готов играть на опережение.

Но как всегда - подтверждение важнее предположений.

SUI

Market Cap: 9,426,957,618$

SUI отыграл более кровавый (план B), который я упоминал несколько выпусков назад, где протестировал 2,37$ и аналогично Hedera, только в более ярко-выраженной форме отскочил к сопротивлению около 3$.

Честного говоря, я думаю, что минимум уже сформирован, а принятие цены выше 3,12$ будет сопровождаться экстремальным движением к 5$.

В любом случаи, ниже значимый кластер вплоть до 2$ - и на мой взгляд, мы удержимся выше если лето собирается быть "жарким".

Lumia

Market Cap: 17,529,869$

Актив с крошечной капитализацией, у которого структура рынка существенно изменилась.

Тысячи токенов, и лишь немногие действительно привлекают капитал.

Несмотря на слабость (актив вышел из первичного ценового коридора), я продолжал аккумулировать LUMIA.

Этот проект вписывается в тренд токенизации реальных активов, что по умолчанию привлекает институциональный капитал - особенно в контексте интереса BlackRock, Franklin Templeton и других.

Я не ожидаю мгновенных всплесков.

Я ожидаю накапливания доверия, усиленного RWA-трендом, институциональной совместимостью, стабильным распределением и реальным спросом на участие.

Именно поэтому я остаюсь в своей позиции и считаю, что фундаментальная картина остаётся сильной.

Aerodrome Finance

Market Cap: 702,861,423$

В отличии от многих других проектов, AERO демонстрирует устойчивый рост (с момента моего обзора на него) +165% за 3 месяца и более 50% за прошедшую неделю - несмотря на общую просадку рынка.

Ежедневные транзакции превышают 9000 - число пулов ликвидности выросло с ~1500 до >7000, а открытый интерес достиг ~57 млн долларов - максимальный уровень.

Это, по-прежнему, крупнейший DEX на BASE, и одна из главных точек доступа для пользователей и ликвидности.

65 центов должны удерживаться, а следующей целью, в этом случаи, станет 1,31$-1,62$ и новый исторический максимум.

Realio Network Token

Market Cap: 20,525,441$

С марта 2025 года RIO остаётся в консолидации вблизи моего уровня входа, торгуясь в диапазоне между 0,15$ и 0,37$, где верхняя граница, по-прежнему, выступает значимым сопротивлением.

Сказать что-то новое сложно, пока цена не выйдет за пределы 200МА, которая сдерживает цену на протяжении всего 2025 года.

Пока этого не произойдёт, поведение будет оставаться фрагментированным и неустойчивым.

Если произойдёт закрепление ниже 0,15$, то для меня это будет не сигнал к панике, а к признанию убытков - мой тезис больше не подтверждается.

Пока же - я просто сижу сложа руки, не вмешиваясь, позволяя времени и структуре проявить свои намерения.

GOLDfinch

Market Cap: 68,228,497$

Этот проект работает в реальном секторе через RWA-кредиты, с акцентом на развивающиеся страны.

Половина всего предложения токенов направлена на стимулы безопасности и валидаторов, что выстраивает защиту от инфляции и манипуляций.

Более 25000 розничных узлов + строгая модель дистрибуции без выбросов + институциональные партнёры + Made in USA, заставляют меня купить Goldfinch прямо здесь - с полным выходом при дневной торговли ниже 0,43$.

Если цена пробивает линию тренд от максимумов 2024 года, и структура превращается из боковой в направленную, что совпадает с торговлей Goldfinch выше 1$ (уровень потеря которого капитулировал цену ниже 45 центов) - я добавлю еще объема в позицию.

Мои цели: 1,87$ и 2,60$.

Всё просто.

Cookie DAO

Market Cap: 93,827,790$

В последние месяцы цена токена пережила серию волн снижения, формируя устойчивый нисходящий тренд с момента запуска.

Однако ключевой элемент и вопрос графика в том - это предполагаемое тройное дно выше апрельского минимума в районе 0,13$-0,14$ - разворот или мы всё таки получим еще одно отклонение?

Честно говоря, я не знаю ответ, но здесь появляется расхождение между ценовым действием и импульсом, потенциально предвещающее локальный разворот.

Устойчивое удержание зоны 0,13$-0,14$ - ключевой индикатор выживания.

А пробой выше 0,21$ - это первый сигнал силы, особенно если он сопровождается ростом объема, что открывается путь сначала к 0,45$, и потенциально 70 центов перестаёт быть фантазией и становится вопросом ликвидности и инерции.

Я начинаю медленные покупки здесь.

И готов быть одиноким в своих убеждениях.

И напоследок SPX...

На прошлой неделе акции закрылись на новых исторических максимумах, преодолев исторически высокий уровень 6149$.

Это казалось немыслимым в начале апреля и это продолжает поддерживаться постоянным потоком сомнений и недостаточной позицией в активах.

Покупка слабости SPX в начале апреля стала моей лучшей сделкой в этом году, и хотя сейчас мы уже в стадии поиска цены, настроение и позиционирование, по-прежнему, благоприятны для удержания лонгов.

Я ожидаю, что июль будет сильным для индекса SPX.

Если посмотреть на всевозможные данные, связанные с V-образным разворотом и силой мая и июня, то будущее выглядит очень многообещающим.

Я ожидаю, что просадки будут оставаться неглубокими, пока настроение и позиционирование не догонят рынок, после чего можно будет задуматься о потенциальной коррекции на 10%.

Структура явно бычья, и я ожидаю, что отметка 5877$ будет защищена при любом повторном тестировании, где закрытие ниже этого уровня ознаменует структурный сдвиг.

Пока мы не увидим этого или не увидим истощение намного выше, просто продолжайте не верить в это.

Больше здесь добавить нечего.

Вперёд и вверх.